税務調査のポイント「降り賃」について

建設業は税務調査の入りやすい業種の一つです。それは、工事獲得のための地元対策費が必要となったり、利益確保のため業者間で行われる受注調整に伴う謝礼金が必要となるなど、交際費が多くなる業種であることにも起因していると思われます。今回はそんな建設業界の闇ともいえる「降り賃」に関して少し踏み込んでみたいと思います。

降り賃について

降り賃、つまり受注謝礼金は、受注にあたりイレギュラーな順番で受注した際、譲ってくれた同業者へ支払う謝礼金となります。この謝礼金ですが、支出先を明らかにした上で「交際費」として取り扱うことは税法上問題になるケースはあまりありません。しかし、交際費には税務上一定の制限(中小企業であれば800万円/年までなど)がかけられていますので、その費用が多額となった場合には税務上経費にならず、「外注費」や「支払手数料」など他の勘定科目で処理したいというインセンティブが高まります。

外注費の事例

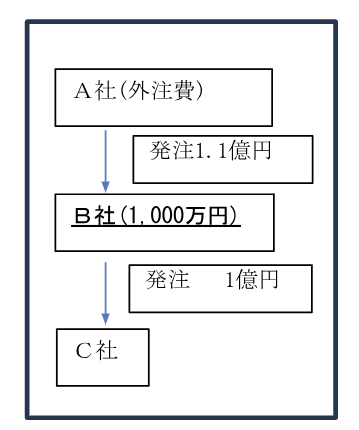

降り賃を交際費に直接計上したくない場合、右図のように「外注費」として降り賃相当額を同業者(B社)などの手元に残すことが考えられます。その方法は、元々発注を出す予定だった下請け(C社)との間に同業者(B社)を挟みこむだけです。ですがこの方法、B社が工事現場に全く顔を出さず、発注もA社から直接C社になされているとなるとB社の存在意義が疑われます。その結果、税務調査において1,000万円が交際費として認定されるのです。また、あえて外注費や手数料としているため、仮装隠蔽としてペナルティが非常に重くなります。

対応策

受注に際して謝礼金が発生した場合には、正直に交際費として処理する、税務申告の際に交際費として処理する、B社が間に入って仕事を実際に行う等の対策を行えば、税務調査の際に指摘されたとしてもあまり問題にはならないと思われます。

【文責:保苅 征秀/プロフィールはこちら】